近日,上海科技大学创业与管理学院助理教授张亚佩与合作者沃顿商学院助理教授西尔万·凯瑟琳(Sylvain Catherine)、瑞典经济学院教授保罗·索迪尼(Paolo Sodini)在金融学国际期刊《金融杂志》(The Journal of Finance)上发表了家庭金融领域的研究成果:Countercyclical Income Risk and Portfolio Choices: Evidence from Sweden,探讨家庭收入风险如何影响金融市场投资行为。

The Journal of Finance 2024年6月封面

预期劳动收入如何影响家庭的投资行为一直是家庭金融研究的核心问题之一。一种看法认为,劳动收入的稳定性和与金融市场波动成弱相关性,因此,家庭应当适当增加风险投资,包括金融市场参与度和风险资产占比。但这与实证证据并不相符:年轻人虽然有大量的人力资本,却较少参与金融市场。另一种看法认为,虽然预期劳动收入与金融市场相关性低,但劳动收入的不确定性有很强的逆周期属性。即在经济下行的时候,虽然整体人均收入并不会降低太多,但个体面临的失业风险显著增加。对于收入风险逆周期属性更强的家庭,其金融市场参与度也应该更低。

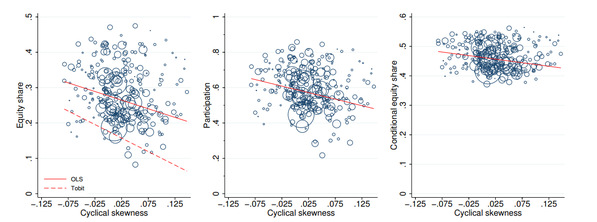

图1、尾部风险逆周期性与金融市场投资相关性

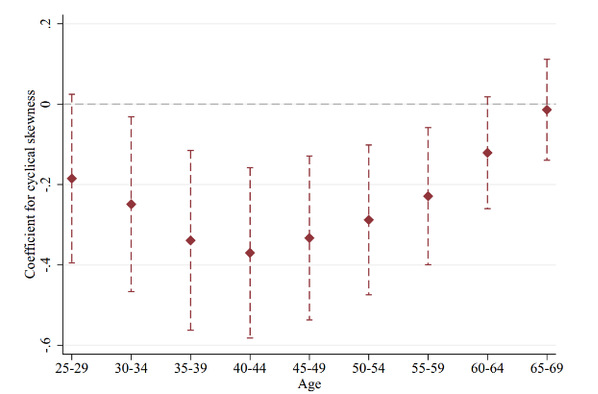

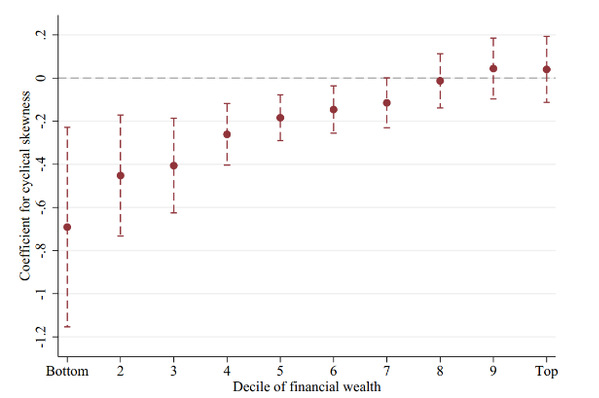

本文使用瑞典的行政面板数据在实证层面研究了劳动收入风险与投资行为的关系。本文发现劳动收入尾部风险逆周期性(cyclical skewness)更强的家庭,即在经济下行区间失业风险更高的家庭,持有更少的风险金融资产。更少的风险投资同时反映在金融市场参与度和金融投资组合的风险水平上。这种相关性在更依赖于劳动收入的人群中,如中年劳动力人群和较不富裕的人群,更为显著。本文的实证结果支持了尾部风险在经济学模型中解释“股权溢价之谜”和“股市参与度之谜”的重要性。

图2、分年龄段尾部风险逆周期性的影响程度

图3、分金融资产组别尾部风险逆周期性的影响程度

文章链接:http://dx.doi.org/10.1111/jofi.13341

沪公网安备 31011502006855号

沪公网安备 31011502006855号